(原标题:“政策底”确认,“市场底”还有多远?)

自3月16日金融委会议之后,市场经历的快速的向上反弹。高级别的会议定调,已经被市场公认为是“政策底”的到来。政策带来的反弹已经确认,但从历史表现上看,“政策底”与“市场底”往往并不同步。那么,从“政策底”到“市场底”,还有多远?

历史上的几次“政策底”

在3月16日金融委“研究当前经济形势和资本市场问题”的专题会议上,高层传达了非常明确的“政策底”信号,回应了当前市场非常关切的房地产、中概股、平台经济、港服市场等问题,市场也应声大涨。类似的“政策底”信号在A股历史上也曾多次出现。

如2005年,上证指数在一年内从1800点左右跌至1000点左右,并在1000到1200点间横盘,最大跌幅超40%,股市经历了从2001年开始的四年熊市。从2005年1月开始,高层陆续密集出台救市政策。1月降低印花税率,2月释放险资入市信号、降息,4月股权分置改革开始。直至6月,“市场底”出现,上证指数跌至998点,市场开始反转。“政策底”领先于“市场底”近半年时间。

第二次比较典型的“政策底”则是在2008年,受次贷危机影响,上证指数从2007年10月的6092点开始,在1年内暴跌超70%至1706点。当年9月,开始释放三大救市政策,包括印花税从双边征收改为单边征收、汇金出手购入四大行股票、国企回购,再加上“四万亿”政策的刺激,市场预期全面转变,“政策底”与“市场底”几乎同步出现。

第三次为2009年开始的持续四年多震荡下跌的熊市。指数于2013年7月见底。但从政策“施救”的时间点来看,证监会从2012年8月即开始发布相关利好政策,包括降低交易手续费、10月暂停IPO、汇金购入银行股等。但市场在次年7月才见底,“市场底”迟于“政策底”6到12个月左右。

第四次是更多投资者所熟悉的2015年7月股灾事件。从当年的6月27日降息降准到7月9日公安部出动,政府密集出台了各类救市政策,参与的部门也包含了十余个监管及其它众多机构势力。以6月27日降息降准为标志到8月的触底反弹,“政策底”到“市场底”时间近两个月。

当然,无论是“政策底”还是“市场底”,都是以历史回顾的“后视镜”的视角去看,而如果立足当时,则很难确认该底部的形成。

回到本次3月16日金融委的会议上来看,高层稳定了市场对于一系列不确定因素的预期,也明确“凡是对资本市场产生重大影响的政策,应事先与金融管理部门协调,保持政策预期的稳定和一致性”这一基本基调。但市场的反转,不仅需要政策的发声和支持,更多的时候,“市场底”也往往伴随着估值的底部,与企业盈利的向上反弹。

那么,当前股市的估值,处于什么位置了?

当前指数估值处于什么位置?

从2022年沪深A股及港股的表现来看,受内外部因素影响回调显著,市场估值已经经历明显回调,目前主要的指数已经达到历史区间的中等偏低水平。同时,受俄乌冲突、新冠疫情引发的供应链冲击、美国及部分欧洲国家货币政策收紧、国内增长依然乏力等因素影响,市场的下跌幅度及速度都引起了市场的恐慌。从目前A股及港股估值主要特征来看:

A股市场估值重新回到历史相对低位水平,港股估值处于历史极端低位。

截止3月18日,A股市场方面,沪深300指数的滚动市盈率为12.32倍,相比于2022年初的14倍,下降了超过12%,与历史中位数13.58倍(上市以来)相比,低估非常显著。市净率为1.49,与年初的1.7相比,下降幅度达到14%,与历史中位数1.69(上市以来)相比,同样低估显著。

港股方面,恒生指数滚动市盈率为10.35倍,与2022年初的10.85倍相比,变化不大,但如果以3月11日低点数据来看,滚动市盈率仅为9.92倍,跌幅近9%,与历史中位数12.31(上市以来)相比,不只是低估,其估值已经接近2008年的市场底部,基本处于历史上的极端低估位置。

如果以中小市值公司的代表指数中证500来看,其估值也同样再度低于历史均值。截止2022年3月18日,中证500和创业板指的滚动市盈率分别为17.45倍与52.5倍,且均低于二者历史的中位数31.81倍和53.5倍。

如果抛开创业板指数不谈,从主要的沪深及港股指数来看,估值基本都处于历史分位点的极致低点或历史分位点30%的位置左右。从这个角度而言,市场在经历了本轮的下跌后,估值泡沫已经被极大的挤出,估值风险得到较为明显的释放。同时,如果将企业盈利计算在内,按照市场的一致预期看,指数的前向市盈率(即考虑盈利情况在的预期市盈率)更加被低估。沪深300指数的前向市盈率仅有10倍左右,剔除金融股的情况下,指数的前向市盈率变为15倍左右,也低于历史中位数的16.2倍左右。港股中的恒生国企指数前向市盈率和市净率更是仅有8倍和1倍,指数估值的分位点仅有38.1%和29.2%,已经基本接近2008年的最低点位。

从各行业的估值角度来看,目前多数行业估值已低于历史均值。多数行业的前向市盈率已经处于历史均值以下。休闲服务、传媒、计算机、军工、农业、家电等板块的前向市盈率估值位于历史分位数25%以下(2006年至今)。

与国际市场中其它国家相比较,本轮下跌后,A股目前整体估值同样处于较低的水平上,而港股基本处于全球市场的估值洼地。以当前的估值来看,沪深300为12.3倍左右,而美股标普500指数PETTM为21.7左右,纳斯达克指数为32倍左右。如果与其他同样处于发展中国家的新兴经济体如阿根廷、印度等国家相比较,A股低估的特点则更加明显。

从以上对比来看,当前市场指数在下跌释放估值压力后,除了创业板之外,其它主要指数整体估值基本处于历史较低点位。然而,必须要注意的是,低估并不是买入的理由。每当市场恐慌时,估值可以一再突破历史的低点。

同时,受到指数编制方式的影响,在不同的时期内,指数中各行业的构成都有极大的变化,进而影响其估值。以中证500指数为例,目前其中近20%的行业权重为包含钢铁、化工、有色、非银金融等周期类的行业,而这些周期性行业的投资,往往是“卖在低估值,买在高估值”,因此并不能进行刻舟求剑式的对比,以此作为单一的投资决策。

市场反转,需要政策、估值与盈利的共振

从以上的分析来看,3月16日的金融委专题会议大概率是当前市场的“政策底”。而从估值来看,当前沪深A股及港股的主要指数,不管与其他市场的横向对比还是与历史的纵向对比来看,也基本处于非常低估的点位。那么,这些能够确认当前的“市场底”吗?

以A股历史几次的大底情况来看,除了“政策底”的支撑,以及估值修复的反弹之外,另一个重要因素则是企业盈利的上行。再结合市场流动性对企业影响因素,多数的“市场底”会伴随几个明显的信号:

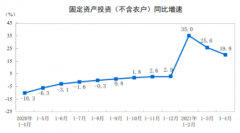

第一是流动性的放松,从宽货币向宽信用传导,进而出现社融数据的明显放量,其中社融增速、特别是中长期社融增速的增长是核心指标。这一点原因在于社融数据反应了企业的投资意愿,当社融数据放量时,经过 3-6个月的传导,会显著影响企业的盈利增速,进而改变企业的基本面。

第二是估值极致反转。当前市场下,A股估值受到很多因素的压制,虽然向下空间有限,但向上突破仍然需要有利因素的催化。其中典型的因素包括俄乌冲突的外部诱因缓和、金融风险得到缓释,美联储加息及缩表不超市场预期等。

第三是政策释放的托底信号,这一点当前已经表现的较为明显。

第四是股市交易热情的高涨,包括交易量的放大、换手率的提高,新基金发行显著放量等。

综合来看,政策及估值是当前市场反转的有利因素,而企业的盈利则尚未见到明显的好转趋势,这一点尚且需要重点关注一季度企业的盈利增速,以及更高频的月度社融数据。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院研究员黄大智。

本文系未央网专栏作者:苏宁金融研究院 发表,内容属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!