(原标题:100亿,深圳罕见基金落地了)

一个新方向浮现。

近日,总规模为100亿元的东方招盈(深圳)私募股权基金结构调整产业投资合伙企业(有限合伙)(简称“东方招盈基金”),其首期规模10亿元正式开展投资,并完成首个项目交割。

这当中,最受关注的是身后LP这是一群平时鲜少看到的出资人群体。

100亿

LP开始投向这里

具体来看,东方招盈基金于2023年底设立,由招商资本与中国东方资产管理股份有限公司(简称“中国东方”)特殊机会投资事业部及中国东方旗下股权投资平台东兴资本投资管理有限公司(简称“东兴资本”)共同发起。

该基金运用“产业+金融”投资方式布局高景气行业核心标的,接续盘活央企、国企所投资的中后期股权项目。基金侧重于投向高端制造、TMT、医疗健康等行业,以项目接续及基金份额接续作为其主要投资策略,持续推动金融服务产业,促进国有资本提质增效。

自基金设立以来,招商资本与中国东方及东兴资本,推动基金成功接续了国投创新(北京)投资基金有限公司存量资产沈鼓集团股份有限公司的股权。

作为身后LP之一,中国东方身份显赫位列国内四大AMC机构之一,成立于1999年10月,是经国务院批准,由财政部、全国社保基金理事会共同发起设立的中央金融企业。

所谓AMC,在国内指不良资产管理公司,诞生于世纪初的亚洲金融危机后,专为国有银行处置不良资产而成立。据了解,中国东方自成立以来,累计管理处置各类不良资产两万多亿元。

而东兴资本,则是中国东方旗下的投资平台以及上市券商东兴证券的唯一私募基金子公司,成立于2013年,协同中国东方与证券公司股权投资、产业投资、化解“两资两非”。东兴资本自成立以来与多地地方政府、数家国有企业及大型金融机构开展过多领域的合作。

相比之下,招商资本更为人熟悉成立于2012年,是招商局集团与普洛斯合营的另类投资与资产管理平台。截至2023年底,招商资本管理着70余只人民币基金和外币基金,资产管理规模超过3000亿元。

不良资产的春天到了?

透过中国东方,不禁想到了一门隐隐爆发的生意:不良资产。

所谓不良资产,亦称困境资产、问题资产、特殊资产,广义上是指由于宏观环境剧烈变化或企业经营失败,陷入困境的资产,资产形态包括债权资产、实物资产以及股权、知识产权等无形资产。

眼下,流动之困、退出无门等问题都摆在一级市场面前,难免会产生存量资产,或者濒临破产重组的企业。于是,专门处理不良资产和存量资产重组的AMC机构肉眼可见地活跃起来了。

今年年初,国有企业存量资产优化升级(北京)股权投资基金(有限合伙)成立,出资额400亿元人民币,定位为专业投资于存量资产盘活领域的综合性基金。其中三位LP分别是长城资产、信达资产、东方资产,占据“四大AMC”中的三席。

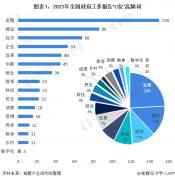

同时,AMC机构密集做起LP。以信达资产为例,据不完全统计,2023年,信达资产作为LP出资超过20次,认缴资本逾百亿,投向医疗健康、高端制造、新能源等领域,国家电投、中信集团、航发基金等均是其合作对象。

还有东方资产,去年7月出资29.7亿与中金私募立一支注册规模30亿元的产业投资基金;2022年出资18亿,与国家能源集团系合作设立规模30亿的股权投资基金。据不完全整理,从2021年至今,东方资产已经累积出资超过130亿,以LP身份盘活存量项目。

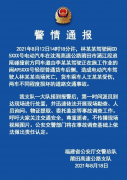

更多玩家涌现。2023年8月,国家金融监督管理总局办公厅批复同意深圳市属国企深圳资产管理有限公司(简称“深圳资产”)在广东省内开展金融企业不良资产批量收购业务。深圳资产成为全国第60家、广东省第4家具有金融企业不良资产批量收购处置业务资质的地方资产管理公司,也是深圳市唯一一家地方AMC公司。

曾几何时,国内有不少机构参与不良资产投资,却因为机制不够成熟折戟,这一情况正在改变。“困境资产投资在国内经历了20余年的发展,已经走过了相对简单粗放的1.0时代,大踏步迈进了以真正的专业赋能、价值提升为导向的2.0时代。” 此前,鼎一投资董事长郑华玲曾在清科年度论坛分享,此类困境资产投资在未来几年将持续迎来较好的投资窗口。

时至今日,这一路径再次获得关注,“不良资产能带来财务、地产等回报,收益丰富,”曾有投资人表示,“更重要的是,有时还能链接到地方政府,对招商和募资都有帮助。”与此同时,作为逆周期投资,困境资产在如今的下行周期中更具有吸引力。

正如华尔街的一句名言:“世界上没有绝对的劣质资产,前提是只要价格足够低。”