(原标题:段永平,悄悄打理1000亿)

段永平又出现了。

起因于美国SEC披露的一份文件,一家名叫H&H International Investment, LLC的投资机构(简称:H&H)浮出水面相比上一季度,H&H在2023年第四季度增持了阿里巴巴,减持了苹果、伯克希尔等。该机构最新资产规模达到144.57亿美元(约1000亿元人民币)。

抽丝剥茧,H&H背后实控人YONG DUAN,即段永平。

通过比对H&H持仓记录,再结合段永平以ID“大道无形我有型”在投资社区中的种种分享,这一结论得到进一步印证。不过,H&H应该不是段永平控制的唯一投资账户,但却可能是唯一可以通过公开渠道查询到其投资足迹的账户。

江湖总流传着段永平的传说,这一次终于可以一窥他的足迹。我们也由此得知,这位40岁退休、转战投资的神秘男人,现在手中至少管理着1000亿元人民币。

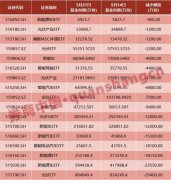

段永平美股最新持仓

执掌至少1000亿

先来扒一扒H&H。

根据美国证券交易委员会SEC官方披露的信息来看,H&H 成立于2017年,2018年4月18日注册于美国加利福尼亚州,是一家投资顾问公司,主要为高净值个人、离岸个人投资账户(PIC账户)、离岸池投资账户、捐赠顾问基金(DAF)账户等公司帐户提供投资咨询服务。

不过,H&H的服务范围通常仅限于股票、期权和非美国证券,运作方式为:根据每个客户的个人目标、时间范围和风险承受能力提供持续的投资组合管理服务,包括但不限于投资策略、资产配置、风险承受能力、个人投资政策、资产选择、定期组合监控等,盈利模式则也是常见的管理费,并在达到一定增值的情况下,从100万美元或净资产210万美元以上的客户那里分取Carry。

从H&H提交至SEC的文件来看,机构目前有两名主要员工Yong Duan和Eric Hu,可以看出是两个华人名字。其中,Yong Duan是H&H的实际控制人,持股超75%;Eric Hu则是机构的首席合规官。

SEC另有一份文件中有信息提到,Yong Duan和Eric Hu还管理着一家名叫H&H Evergreen Foundation的基金。追溯这只基金早年前的一张表格,赫然出现YongPing Duan,为该基金的董事。

交叉验证可以推断,Yong Duan与YongPing Duan系同一人。换言之,H&H的掌控人就是段永平。

具体来看H&H的持仓。今年2月14日,段永平管理的H&H向SEC提交了截止2023年12月31日的最新13F报告。报告显示,截至2023年底,H&H资产管理规模达144.57亿美元(约1000亿元人民币),相比2022年底的108.35亿美元,一年涨了36.22亿美元(约人民币260亿元)。

目前,H&H持有9家上市公司的股票,持仓为115亿美元的苹果、17亿美元伯克希尔·哈撒韦、7.57亿美元的谷歌、3.84亿美元的阿里巴巴,此外还持有迪士尼、西方石油、Moderna、欢聚时代和美国银行。

苹果是段永平一直看好的公司,他的个人雪球账号“大道无形我有型”中有大部分是在谈论苹果公司,甚至常常用卖Call(call option,看涨期权)和卖Put(put option,看跌期权)赚来的钱买苹果,或减持其它公司转买苹果的股票。

这一次最新披露的备案文件显示,H&H持仓苹果115亿美元,占投资组合的80%,持股数近6000万股,是绝对的重仓。不过相比报告期的上一季度,H&H还是对苹果进行了近130万股的减持。

但段永平对苹果的支持,依然不减。去年12月,他在“大道无形我有型”中透露了对苹果的进一步加持:

“我今天(2023年12月16日)其实已经买了10万股苹果,价格是176美元多一点,钱已经付了,但要一年后交货(就是按现价买了苹果,同时卖了一个一年后到期的200的call,收了21块钱。最高收益是每股赚25美元。今天我有很多option到期,我把赚到的钱的一部分买了苹果。”

与此同时,H&H第四季度还减持了伯克希尔、迪士尼和欢聚时代,新买入西方石油,增持阿里巴巴、Moderna和美国银行。

清仓拼多多,加仓阿里

令人意外的,是段永平在阿里、拼多多两家公司上的动作。

这里有个大背景2023年11月29日,伴随拼多多第三季度财报公布,拼多多当日开盘涨超4%,市值飙至1924亿美元,超越阿里巴巴,一度跃升为美股市值最大的中概股,缔造了电商时代历史性一幕。

不过这一次,H&H却清仓了拼多多的股票,仓中的15万股一售而空。

要知道,段永平与拼多多创始人黄峥渊源颇深。为浙江大学的师兄弟,黄峥的成长路上无论是毕业后进入Google,还是后续的游戏和电商创业,段永平都给予了不少的指导和帮助,甚至倾囊相助直接出资。

其中最为人津津乐道的是,当年段永平斥资62万美元买下与股神巴菲特共进晚餐的机会。这次晚餐,段永平只带了当时才刚毕业进入谷歌工作的小员工黄峥。

亦师亦友,二人成就了创投圈一段佳话。之后拼多多创业时期,段永平也毫不犹豫发声挺他:“投黄峥是因为个人原因,他是我朋友,我了解他、相信他。黄峥是我知道的少见的很有悟性的人,他关注事物本质。”

黄峥也曾在此前的采访中无意提到,“在我的天使投资人里面,对我影响最大的是段永平,他不停地在教育我首先要做正确的事,然后再把事情做正确。”段永平的人生哲学本分与平常心,更是影响他至深。

去年,当拼多多超越阿里,段永平也难得感慨,他在雪球个人账号“大道无形我有型”中回复网友评论表示:“我搞不懂拼多多,可能有点像巴菲特搞不懂微软一样。”

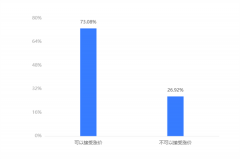

虽然H&H第四季度清仓了拼多多,但这只是段永平持有的账户之一。他曾在去年回复网友表示:“其实我管的账号里有一个账号里拼多多是第二大持股。”

段永平转身又买了阿里。从H&H提交的文件上来看,相比上一季度,H&H在去年第四季度增持阿里巴巴超190万股,至此持有近450万股阿里股票。现在,阿里巴巴是H&H的第四大持仓,占该机构持仓比例的2.66%,投资价值达3.8亿美元。

其实早在2018年和2019年,段永平就曾回复投资者网友时表示“在阿里巴巴上市那天就买了它的股票”,之后也常常讨论和分析阿里巴巴这家公司。2023年4月,他在雪球账号上更新说“开始思考阿里,先卖点put(put option,看跌期权)再说”。

看跌期权是指,买方有权在未来以约定价格卖出,而卖方有义务按照约定价格买入。一些美股投资者会卖出他们想拥有股票的看跌期权,即认为这些股票目前被低估了。

随后他自己在这篇推文下补充,“我不是太了解电商(包括拼多多),但我喜欢马云身上的很多东西。过去我觉得马云很了不起,今天我依然这么觉得,和股价无关。我眼里那个马云就是那个骑着自行车随时准备逃跑但依然壮着胆子对着那几个偷井盖的大汉大吼一句的汉子。”

去年12月5日,段永平晒出卖出阿里巴巴put的图,配文:“计划再卖些(阿里)put,支持一下。加上利息最好大概有年化18%的收益,最差当然就是亏了”,并回复网友说:“我只是象征性支持,新东方当时也是象征性支持的。阿里要想再现辉煌不容易,面临的问题和困难很多,不确定性很大,但机会可能还在。”

“拿着现金最容易犯错误”

放下功与名,段永平早早隐退江湖闷声做起了投资,一派“富贵闲人”模样。

他投资生涯的第一铲黄金则来自网易,至今为人所津津乐道,当年对股价跌破1美元的网易雪中送炭2002年4月,段永平夫妇在公开市场以200万美元买入152万股网易股票,占网易总股本5.05%。后来这笔钱一年多就涨到了1亿多美元,段永平回报丰厚。

十几年后,段永平收获一大批拥趸。在那里,大家叫他“大道”,他也总能耐心且接地气地回答有关于投资的问题,其中强调最多的一句话是买股票就是买公司,买公司就是买公司的未来现金流折现。

段永平只看自己看得懂的生意,也勇于承认自己懂得不比别人多,这反而让他把做投资这件事变得简单一些,其最大特点是不太在意“择时”,但非常在意企业的商业模式+企业文化。

实操下来就三点标准:Right business、Right people、Right price,即对的商业模式、对的企业文化、合理的价格。

从事投资二十多年来,段永平做投资是绝对的集中,持仓的公司手指头都能数得过来。如这一次H&H披露的文件也可以看出他的风格:自2018年第一次披露持仓以来,H&H累计持有过25家公司,而目前只剩下9家。

“我管的投资,美股主要在苹果,A股主要在茅台,港股主要是腾讯。用来卖put的部分是很小的娱乐部分。”段永平透露他在三大市场的主要持仓。

他将自己定义为“满仓主义者”,自打2001年退休开始做投资之后,基本就没空仓过。在他看来,要投资的钱都放在投资上,手里不专门留准备用作投资的现金,因为现金长期来说是会输给通胀的。

拿着现金最容易犯错误这句话来自巴菲特,意思是,不能因为商业模式好的公司价格变得不便宜,而选择了商业模式没那么好,但价格便宜的公司。段永平也常常这样提醒自己。

但他也提醒,“满仓主义”也不意味着一定要满仓,在没有合适投资标的(包括价格过高)时,即标的公司未来现金流折现达不到目前市值的水平,是可以拿着现金的。

胸无大志想起当年宣布退休时,段永平曾这样形容自己的归隐之心,如今投资做得风生水起,收获了一大批追随者,大家学习他的买股理念与人生哲学,也有部分人在跟风他的投资动作。

江湖中都是段永平的传说,他却世间名利不过一阵风,淡然道:“投资经常是件很无聊的事情,不折腾不好玩,折腾会经常更不好玩。”